「今辞めたらどれくらいもらえるのか知りたい」「退職金をシュミレーションしたい」「中小企業の退職金はどうやって計算するんだろうか」

その気持ちはとてもわかります。会社に内緒で計算できたら「今辞める」か「まだ我慢する」か判断する材料になりますよね。

とはいえ中小企業の退職金は千差万別で、基本的に計算方法が公開されていません。退職金がない会社も普通に存在します。

この記事でご紹介するのは退職金の相場・平均と、8種の退職金です。問い合わせる際の参考になるかと思います。ぜひ最後までご覧ください。

中小企業の退職金は一人で計算してシミュレーションできない

残念ながら、中小企業の退職金を自分一人で計算するのは極めて困難です。どうしても知りたいならば適切な相手に問い合わせないといけません。

なぜなら、退職金の計算方法をネット上に公開している中小企業は皆無だからです。大企業にはホームページで公開している企業もあるようですが、ご存知の通り中小企業にはホームページすらない企業も多いのです。

それでも就業規則に詳細が書いてあれば計算できます。しかしその就業規則がきちんと書いてあるかどうかがそもそも怪しい。

私が退職した会社は「特定退職金共済制度により支給」としか書いておらず、総務担当者ですら自力で計算できませんでした。

中小企業の退職金の相場と平均値。勤続年数ごとにざっくり計算

東京都に事業所がある中小企業を退職した方の退職金の平均金額調査結果を東京都が公表していました。こちらからデータを抜粋して紹介いたします。

- 10年勤務 高卒:90.7万円 大卒:112.1万円

- 20年勤務 高卒:272.9万円 大卒:343.1万円

- 定年退職 高卒:994万円 大卒:1,091.8万円

退職後そのまま就職せず生活するには、あまりに心もとない金額。しかしあくまでこれは平均値ですから、50%の方はこの金額よりも少ないのです。寒い。

なお、こちらで業種ごと・事業所の社員数ごとの退職金平均値をデータ化してくれています。数字が得意な方はぜひ一度ご覧ください。

退職金がない中小企業もある。計算する前に確認しよう

あなたがお勤めの会社に退職金の規定があるかどうかを確認しましょう。

法律により、退職金がある場合は就業規則に記載しなければならないルールになっています。したがって、退職金の記載があるかないかで退職金の有無を確認できます。

【就業規則に退職金の記載がある場合】

就業規則に退職金の項目が記載されている場合、あなたの会社には退職金の制度があります。

計算方法が詳細に記載されていればいいですが、「特定退職金共済制度により支給」などと記載され、細かい計算方法がわからない場合もあります。

退職金があったとしても正社員だけで、パートやアルバイト、契約社員などには退職金がない可能性も。その場合も就業規則に記載があるはずですから確認を。

【就業規則に退職金の記載がない場合】

就業規則に退職金の記載がないなら、残念ながらあなたの会社に退職金はありません。これは違法ではなく、実際に退職金のない会社は全国に20%程度あるそうです。

東京都に限ると28.3%の企業に退職金がなく、なんとソフトバンクやファーストリテイリング(ユニクロ)にも退職金はないそうです。

退職金がない会社には、働く方にとって退職金がなくても満足できるメリットが必ずあります。

- 同業他社と比較して年収が高くなる傾向が強い

- 勤続年数にあまり意味がなく、短期離職しても損しにくい

特に「宿泊業,飲食サービス業」は退職金のない企業が65.3%(東京都)で、退職金はないのが当たり前のようになっています。

退職金は一定金額まで非課税。手取り額をシミュレーションしよう

一定額以上の退職金には税金がかかりますが、退職所得は非課税枠が大きく、ほかの税金と比較して優遇されています。

- 勤続年数20年以下:40万円×勤続年数

- 勤続年数20年以上:800万円+70万円×(勤続年数ー20年)

先にお伝えした東京都の中小企業の退職金平均値は「20年勤務 高卒:272.9万円 大卒:343.1万円」でした。

20年勤務ですと非課税枠は800万円。かなり余裕がありますが、それでも枠を超えてしまった金額には税金がかかります。

20年勤務での退職金の平均額が300万円前後ですが、税金の計算例を示すため、仮に1,000万円の退職金があったと仮定して計算します。夢のような話ですね。

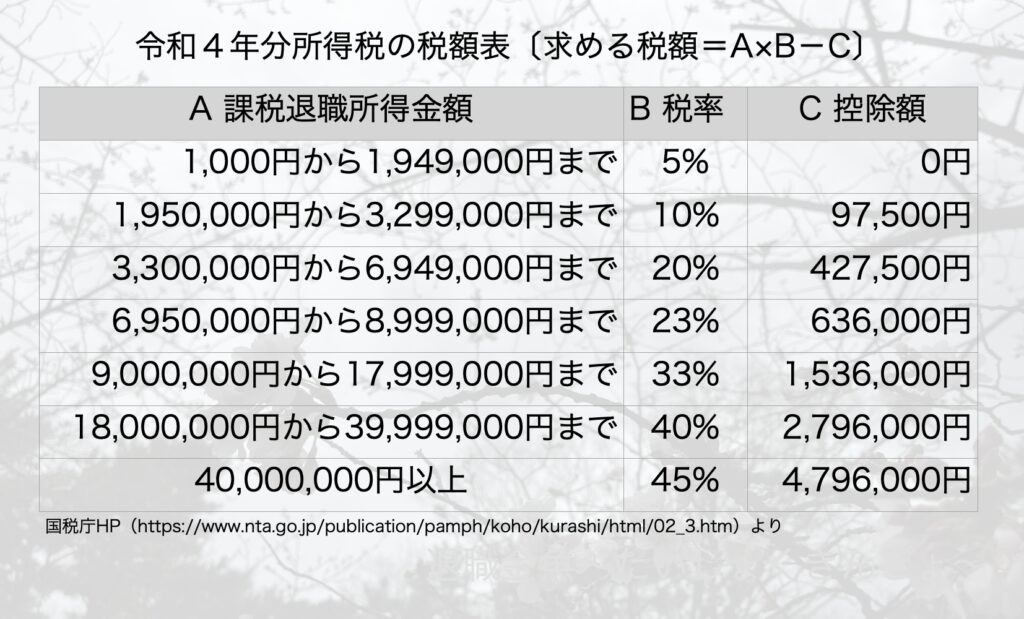

A=退職金総額(1,000万円)ー退職所得控除額(800万円)=課税退職所得金額200万円・B=税率10%・C=控除額97,500円です。

計算式は200万円×10%ー97,500円=102,500円

結果、勤続20年で退職金が1,000万円あった場合の税金は102,500円です。退職金の手取りは989万7,500円です。

あなたの会社は?シミュレーション前に知りたい8種の退職金制度

一般的に想像する退職金は、「退職一時金」と呼ばれる会社が社内で積み立てたお金を退職者へ支払うもの。しかし実際には退職一時金以外にいくつかの種類があります。

こちらでは、本来は年金ですが退職金として受け取る方法も選べるものを含めて8種類の退職金をご紹介します。

- 退職一時金

- 確定給付企業年金(規約型DB)

- 確定給付企業年金(DB)

- 企業型確定拠出年金(企業型DC)

- 中小企業退職金共済

- 特定退職金共済

- 個人年金保険

- 個人型確定拠出年金(iDeCo)

この8種類はそれぞれ、次の3つの要素で分類できます。

- 誰がお金を出すか:雇用主/労働者

- 誰がお金を管理するか:雇用主/第三者

- 退職者の受け取り方法:一時金のみ/分割可能

退職金が少なく非課税枠が余っている場合、個人年金以外の分割可能な「年金」は一時金で受け取る方が節税的に有利です。毎月の年金にしてしまうと所得税がかかりますが、退職所得なら一定額まで非課税になるためです。

退職一時金

企業が独自に準備する退職金で、会社が積み立てて会社が管理していたお金を退職者へ支払う、従来型のいわゆる退職金です。

お金の流れが社内で全て完結しますので、明確な計算方法が存在する可能性があります。

- 雇用主がお金を出す

- 雇用主がお金を管理する

- 一括で受け取る一時金のみ

実は、この退職一時金は会社にとってデメリットがあります。

会計上「負債」(将来支払わなければならないお金)として計上され、銀行や株主から会社の経営状態が悪く見えるのです。

もっと他に上手な方法がありますので、この方法を選択している企業はよほど古くから制度変更していない企業ではないかと想像します。

この制度を採用している会社で退職金の金額を知りたいときは、まず就業規則を確認しましょう。

確定給付企業年金(規約型DB)

企業が独自に準備する「年金」で、就業規則に詳細を記載して社内で資金管理するものです。

年金として準備するものですから、企業によっては「退職一時金」と「確定給付企業年金」が共存している可能性があります。

名称が「年金」ですが、一時金(一括)で受け取る選択も可能です。

退職一時金と同じくお金の流れが社内で全て完結し、明確な計算方法が存在する可能性があります。

- 雇用主がお金を出す

- 雇用主がお金を管理する

- 一時金と年金を選択可能

金額を知りたいときに調べる先はこちらも就業規則です。

確定給付企業年金(DB)

企業が独自に準備する「年金」ですが、規約型とは異なり、社外に法人を設立してその法人が資金管理するものです。

「〇〇年金基金」という名称が一般的で、基金のホームページで従業員向けの情報を発信しているところが多いようです。中には退職金の詳細な計算方法を公開している企業もあるでしょう。

定期的に受け取るか一時金として一括で受け取るか退職者が選択可能で、一時金で受け取った場合は退職所得として扱われます。

- 雇用主がお金を出す

- 基金(法人)がお金を管理する

- 一時金と年金を選択可能

詳細金額を知りたいときは基金(法人)へ問い合わせを。

企業型確定拠出年金(企業型DC)

企業が証券会社に労働者名義の口座を作ってそこへお金を出し、社員が個々に運用指示を出す仕組みです。一時金で受け取ると、退職所得として扱われます。

- 雇用主がお金を出す

- 証券会社がお金を管理する(労働者が運用の指示を出す)

- 一時金と年金を選択可能

証券口座を調べると現在の運用金額が1円単位までわかります。日々変動しますので、タイミングによっては前回見た時より減っている可能性もあるでしょう。

詳細金額を知りたいときは証券口座へログインすればOK。ログイン方法がわからない場合は社内担当者へ相談しましょう。

中小企業退職金共済

会社がお金を積み立てますが、積み立てたお金の管理は国の定めた独立行政法人に任せる仕組みです。退職時はその独立行政法人から直接労働者へ一時金が振り込まれます。

中小企業のために国が法律で定めた退職金制度ですが、企業に加入の義務はありません。

- 雇用主がお金を出す

- 独立行政法人「中退共」がお金を管理する

- 一括で受け取る一時金のみ

詳細金額を知りたい場合は「中退共」へ問い合わせましょう。

特定退職金共済

中小企業退職金共済とよく似ていますが、こちらは各地の商工会議所が窓口となり生命保険会社が資金を運用しています。

退職金は商工会議所から直接労働者へ一時金が振り込まれます。受け取り金額によっては年金として受け取れる仕組みもあるようです。

- 雇用主がお金を出す

- 生命保険会社がお金を管理する

- 条件により一時金と年金を選択可能

詳細金額を知りたい場合は会社が所属する商工会議所へ問い合わせを。

個人年金保険

生命保険各社が取り扱う金融商品です。会社は関係なく、転職してもそのまま継続できます。

一時金はありますが、税務上「一時所得」扱いになり所得税が課税されるため、節税的にほかの退職金の方が優位です。素直に年金で受け取った方が良い場合が多いでしょう。

- 個人でお金を出す

- 生命保険会社がお金を管理する

- 商品によって一時金と年金を選択可能

受け取れる金額は保険会社へ問い合わせを。定期的にハガキなどで報告がきている可能性もあります。

個人型確定拠出年金(iDeCo)

証券会社に自分で口座を開設し、毎月自分で決めた金額(上限あり)を拠出して運用する年金です。

退職時に一時金で受け取ると、退職所得として扱われます。

- 個人でお金を出す

- 証券会社がお金を管理する

- 一時金と年金を選択可能

証券口座を調べると、現在の運用金額が1円単位までわかります。

詳細金額を知りたいときは証券口座へログインすればOK。ログイン方法がわからない場合は証券会社のホームページを確認してください。

精神的理由で辞めるなら、最大28ヶ月間の給付金生活をおすすめ

定年退職や転職を理由とした退職ではなく、心の問題で退職を検討している場合は、退職コンシェルジュの検討をおすすめします。

退職コンシェルジュは、社会保険の傷病手当金を「退職後に受給」できるようサポートをしてくれるサービスです。

傷病手当金と雇用保険とで、今までの月収の3分の2程度の金額を毎月、最大28ヶ月間受給できるよう導いてくれます。

心が疲れている時は自分で調べて学んで実行なんてできません。あなたにはサポートが必要なんです。退職コンシェルジュと共に進んだなら、あなたでもきっと受給できます。

ぜひこちらをクリックして、無料相談へと進んでください。

中小企業の退職金シミュレーションは計算前に規則を確認しよう

退職金の計算方法だけでなく、退職金の有無までが企業によって違います。ネット上の情報では具体的な金額を計算できません。

あなたの会社の「就業規則」から退職金の規定を調べない限り、ざっくりの金額すら計算できないのです。

就業規則はいつでも誰でも確認できるようにと法律で定められていますので、ちゃんとした会社なら特に断りなく読めるはず。

万が一どこにも見当たらないようなら、勇気を出して「就業規則を見たい」と言うしかありません。まずは、あなたの会社の就業規則がどこにあるかから確認してください。

コメント